Фондовый рынок США: макрориски и перспективы роста

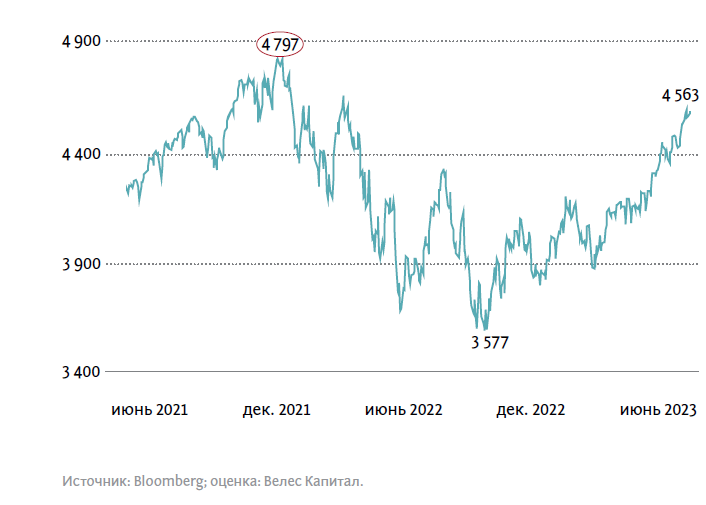

Американские фондовые индексы достигли исторических максимумов на рубеже 2021–2022 годов: в ноябре 2021 года NASDAQ поднимался до 16 057 пунктов, а в январе 2022 года S&P500 взял отметку в 4 797 пунктов. После этого начался затяжной спад. В октябре 2022 года NASDAQ опускался до 10 213 пунктов, S&P 500 — до 3 577 пунктов. Столь значительное падение было вызвано ускорившейся в США и остальном мире инфляцией, а также негативной реакцией центробанков ведущих стран, выразившейся в повышении ставок и сокращении денежной массы. В конце июля 2023 года NASDAQ торговался на уровне 14 136 пунктов, S&P 500 — на уровне 4 563 пунктов, что ниже исторических максимумов на 12 и 5% соответственно. При этом стоит отметить значительное восстановление фондовых индексов США от минимальных значений, пройденных в октябре 2022 года. В целом можно сказать, что котировки американских акций во многом отыграли отрицательное влияние инфляции, однако риск сохранения высокого уровня ставок по-прежнему не дает индексам переписать исторические максимумы. Также в текущем году информационный фон был испорчен двумя событиями: проблемами в банковском секторе США, проявившимися в виде банкротства Silicon Valley Bank, Signature Bank и First Republic Bank, и назревающим бюджетным кризисом, связанным с большим дефицитом федерального бюджета и спорами относительно потолка госдолга. Тем не менее мы позитивно смотрим на перспективы фондового рынка США и полагаем, что долгосрочные риски в виде высоких ставок и инфляции постепенно будут сходить на нет, а краткосрочные вызовы, создающие удачные моменты для покупки акций, будут преодолены еще быстрее.

Текст: Василий Данилов, Иван Манаенко

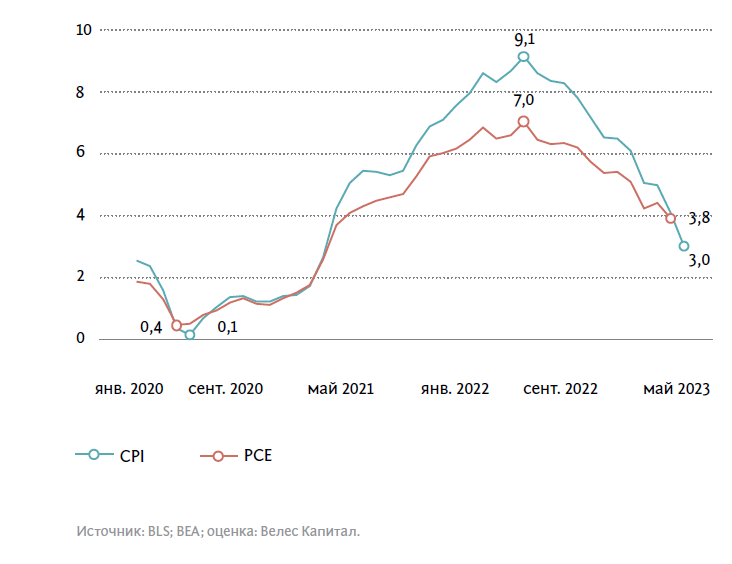

Инфляция

ДИНАМИКА ФОНДОВОГО ИНДЕКСА S&P 500

С этого момента благодаря значительному повышению уровня ставок и изъятию ликвидности из экономики ФРС удалось существенно снизить темпы прироста цен. В июне 2023 года инфляция по CPI замедлилась до 3,0% против 4,0% в предыдущем месяце. Июньская инфляция по PCE составила 3,0%, достаточно близко подойдя к целевым 2,0%, которых стремится достичь ФРС. Это дает рынку больше уверенности в скором ослаблении ограничительной денежно-кредитной политики американского регулятора.

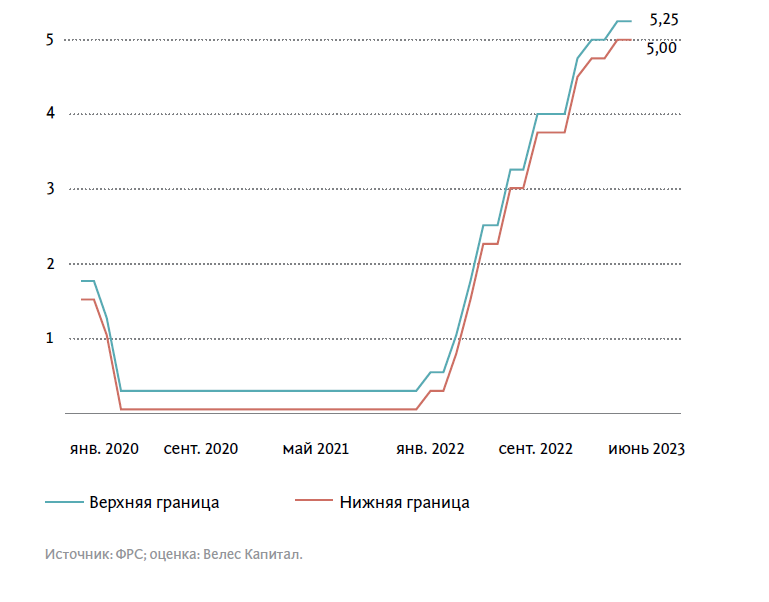

Учетная ставка ФРС

Учетная ставка ФРС (Fed Funds Rate) — ключевой инструмент американского центробанка в борьбе против инфляции. Учетная ставка ФРС существует в виде номинального диапазона (который пересматривается на совете директоров ФРС несколько раз в год) и эффективного значения (та ставка, по которой ФРС фактически кредитует коммерческие банки).

Несмотря на то что инфляция начала ускоряться еще летом 2020 года, ФРС удерживала номинальную ставку в диапазоне 0–0,25% вплоть до весны 2022 года, стремясь поддержать восстанавливающуюся после пандемии экономику. И лишь в марте 2022 года регулятор принял решение увеличить диапазон ставки на 0,25%, положив начало длинной череде повышений. Теперь, невзирая на значительное замедление инфляции, ФРС продолжает удерживать

учетную ставку на высоком уровне.

ИНФЛЯЦИЯ В США, %

Однако на недавно прошедшем июньском заседании регулятор решил сделать паузу и оставил номинальный диапазон ставки неизменным на уровне 5,0–5,25%. Тем не менее глава ФРС Джером Пауэлл в ходе пресс-конференции придерживался ястребиной риторики, прямо заявляя о намерении продолжать жесткую политику в течение ближайших двух лет, а также о возможном повышении номинального диапазона ставки в обозримом будущем. Можно предположить, что столь негативные высказывания Пауэлла являются словесными интервенциями, так как реальные инструменты ужесточения денежно-кредитной политики уже исчерпали свою эффективность, а дальнейшее их использование может ввергнуть экономику США в серьезный кризис. Особенно странно слова главы ФРС прозвучали на фоне резко замедлившейся в мае 2023 года инфляции по CPI.

НОМИНАЛЬНЫЙ ДИАПАЗОН УЧЕТНОЙ СТАВКИ ФРС США, %

С другой стороны, мы допускаем еще одно или даже несколько повышений учетной ставки ФРС, обусловленных стремлением окончательно придавить инфляцию, что может быть негативно воспринято фондовым рынком, сильно выросшим с минимумов октября 2022 года.

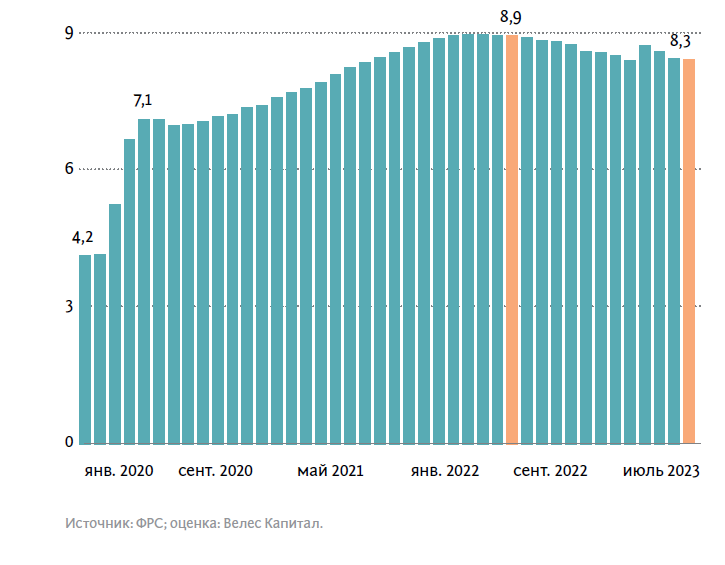

АКТИВЫ ФРС (ТРЛН ДОЛЛ.)

Денежная масса

Еще одним инструментом денежно-кредитной политики является регулирование количества денег в экономике, наиболее популярным индикатором которого является денежная масса М2. Исторически М2 плавно росла более-менее стабильными темпами, однако в период пандемии COVID-19 произошел ее резкий скачок. Так, если в декабре 2019 года М2 составляла $15,3 трлн, то к декабрю 2020 года ее объем вырос до $19,1 трлн. Рост количества денег в условиях падения выпуска товаров и услуг и привел к всплеску инфляции. В марте 2022 года денежная масса достигла пиковых $21,7 трлн и начала медленно снижаться. По состоянию на май 2023 года ее объем снизился до $20,8 трлн, во многом поспособствовав замедлению инфляции. Также в этот период сокращался и баланс ФРС, влияющий на денежную массу через размер денежной базы. ФРС продает ценные бумаги со своего баланса, изымая таким образом ликвидность с разогретых финансовых рынков. По состоянию на середину июля 2023 года активы ФРС составили $8,3 трлн против $8,9 трлн год назад. В ходе июньской пресс-конференции глава ФРС Джером Пауэлл подтвердил приверженность дальнейшему сокращению баланса ФРС в целях сдерживания инфляции. Изъятие ликвидности в совокупности с ростом стоимости кредитования будет оказывать давление на реальный сектор экономики, о чем Пауэлл также упомянул в своей речи.

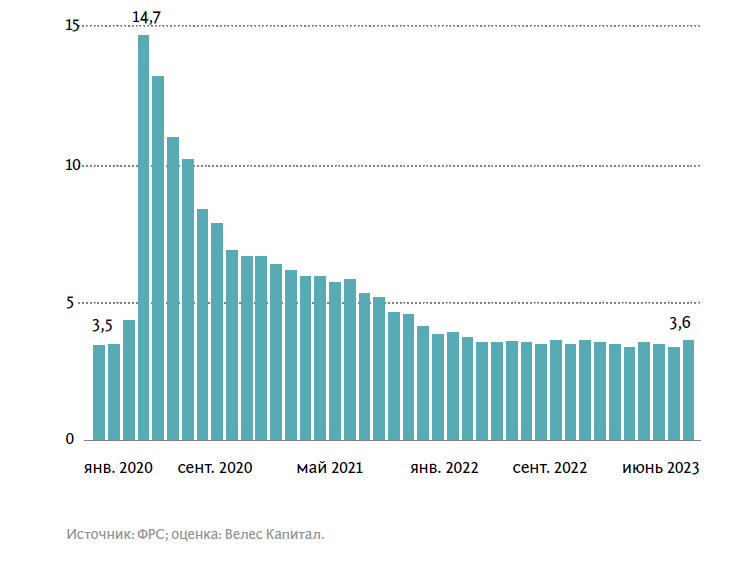

Рынок труда

При принятии решения по ставке ФРС во многом ориентируется на динамику рынка труда, который чувствует себя отлично даже в условиях высоких ставок. Так, в июне 2023 года безработица в США составила 3,6%, что является неплохим результатом на уровне допандемийного 2019 года. Также американская экономика продолжает создавать новые рабочие места. Количество занятых по итогам июня 2023 года составило 156,2 млн человек, что на 0,1% выше мая 2023 года. В целом можно сказать, что рынок труда в США демонстрирует высокую устойчивость к макроэкономической турбулентности, позволяя ФРС продолжать повышение ставок.

ВВП

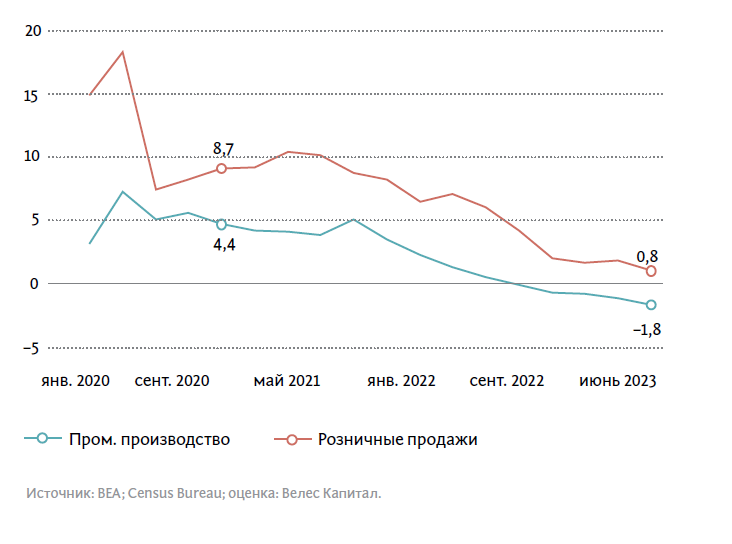

Динамика валового внутреннего продукта в США демонстрирует неплохие для текущей ситуации результаты. По итогам 1-го квартала 2023 года темп прироста реального ВВП составил 1,3% к/к, что, впрочем, несколько ниже 3,2 и 2,6% в 3-м и 4-м кварталах 2022 года соответственно. Нужно сразу оговориться, что в оставшиеся кварталы 2023 года стоит ожидать гораздо более слабой динамики — скорее всего, даже отрицательной. В первую очередь от высоких ставок страдает промышленность, чьи темпы прироста перешли в отрицательную зону еще в конце зимы 2023 года: февраль –0,3% г/г, март –0,8% г/г, апрель –0,9% г/г, май –1,3% г/г, июнь –1,8% г/г. Однако промышленность занимает лишь 18% в структуре американского ВВП, поэтому ее влияние на общее состояние экономики не является определяющим.

УРОВЕНЬ БЕЗРАБОТИЦЫ В США, %

Более 80% экономики США формируется за счет сферы услуг, где ситуация явно лучше, однако уже отчетливо виднеется замедление. Так, темпы прироста розничных продаж в США замедляются с начала 2023 года: январь +5,7% г/г, февраль +3,9% г/г, март +1,7% г/г, апрель +1,5% г/г, май +1,6% г/г, июнь +0,8% г/г.

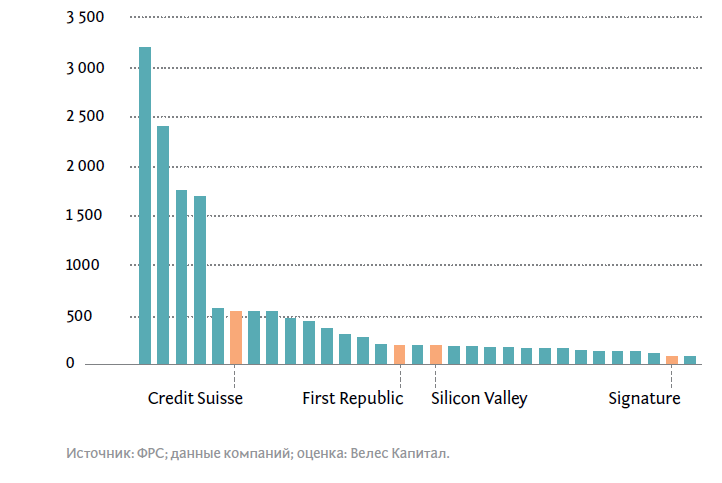

Банковский кризис

Негативное влияние высоких ставок в полной мере ощутил банковский сектор США. Примечательно, что все три недавно обанкротившихся банка являются региональными, что позволяет властям говорить об устойчивости американской банковской системы в целом. В марте 2023 года обанкротились Silicon Valley Bank и Signature Bank, а в апреле 2023 года серьезные проблемы возникли у First Republic Bank, который в итоге был куплен JPMorgan Chase. При этом все три банка являлись хоть и региональными, но достаточно крупными игроками. На конец 2022 года по размеру консолидированных активов Silicon Valley Bank занимал в США 16-е место, Signature Bank — 29-е место, First Republic Bank — 14-е место. В это же время банкротству через слияние с UBS подвергся швейцарский банк Credit Suisse.

ДИНАМИКА ПРОМЫШЛЕННОГО ПРОИЗВОДСТВА И РОЗНИЧНЫХ ПРОДАЖ В США, %

В целом можно сказать, что крах нескольких американских региональных банков не перекинулся на банковскую систему США и не вышел за пределы страны, за исключением швейцарского кейса. Однако призрак банковского кризиса 2007–2008 годов по-прежнему витает в воздухе и, возможно, еще даст о себе знать.

АКТИВЫ БАНКОВ США И CREDIT SUISSE НА КОНЕЦ 2022 ГОДА (МЛРД ДОЛЛ.)

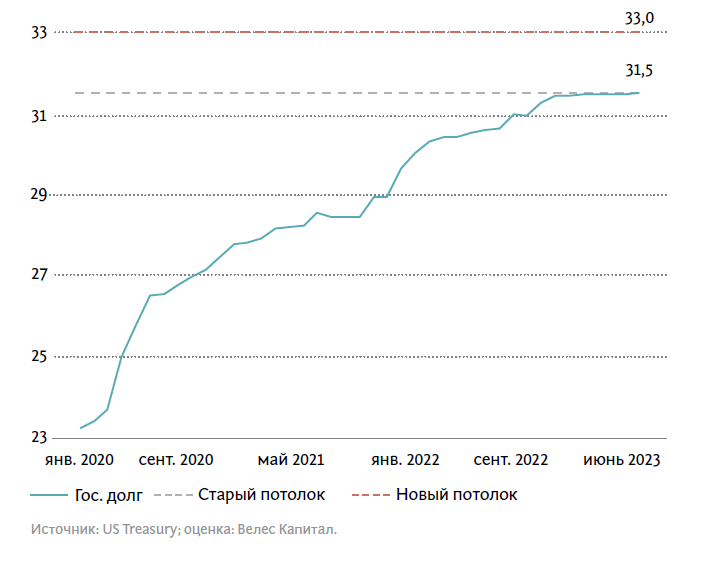

Потолок госдолга

Еще одним краткосрочным информационным поводом стали состояние федерального бюджета США и потолок госдолга. На июнь 2023 года бюджетный дефицит в годовом выражении составил $2,3 трлн. И хотя это гораздо меньше дефицита периода пандемии 2020 года (тогда он достигал $4,1 трлн), ситуация осложнилась тем, что госдолг США уперся в потолок $31,5 трлн, а для увеличения лимита заимствований требовалось одобрение Конгресса. По многочисленным заявлениям политиков, в начале июня 2023 года правительство США могло столкнуться с недостачей средств для расчета по своим обязательствам, что означало бы дефолт. Тем не менее, в течение мая 2023 года конгрессмены США вели жаркие споры по потолку госдолга, и лишь 28 мая соглашение было достигнуто. В итоге потолок госдолга был повышен на $1,5 трлн, что позволит американскому бюджету свести концы с концами, а финансовым рынкам избежать шока от потенциального американского дефолта.

ГОСУДАРСТВЕННЫЙ ДОЛГ США (ТРЛН ДОЛЛ.)

Тем не менее мы отмечаем, что на горизонте нескольких лет дополнительных $1,5 трлн явно не хватит, чтобы перекрыть текущий дефицит в размере $2,3 трлн. К тому же разрыв между доходами и расходами американского бюджета имеет тенденцию к возрастанию, поэтому споры о потолке госдолга в Конгрессе еще не раз будут приводить к краткосрочным откатам на американском фондовом рынке.

Прогноз

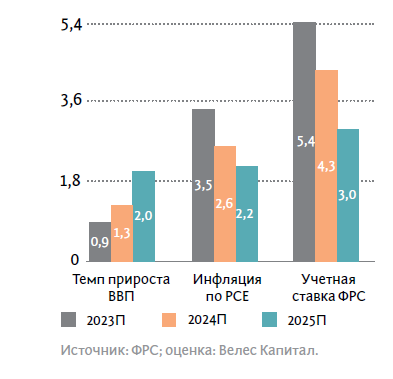

Мы агрегировали макроэкономические прогнозы ведомств США (ФРС и Бюджетное управление Конгресса), международных организаций (МВФ, OECD и Всемирный банк) и банка Toronto Dominion. Все приводимые в этом разделе прогнозные значения получены путем усреднения оценок вышеупомянутых организаций. Согласно сводному прогнозу темпы прироста реального ВВП США по итогам 2023 года замедлятся до 0,9%, достигнут 1,3% в 2024 году и выйдут на уровень 2,0% в 2025 году, что соответствует среднеисторическим значениям. Инфляция по PCE, пройдя пик в 6,3% по итогам 2022 года, замедлится до 3,5% в 2023 году и до 2,6% в 2024 году, а в 2025 году составит 2,2%, практически достигнув целевых 2,0%. Текущий год также станет пиковым по уровню ставок в США. Усредненное номинальное значение учетной ставки ФРС в 2023 году поднимется до 5,4% и затем начнет снижение до 4,3% в 2024 году и 3,0% в 2025 году. Таким образом, в 2023 году будет достигнут пик ставок, после чего начнется постепенное и небыстрое снижение их уровня, однако как будут развиваться события внутри года, до конца не ясно. Именно такую точку зрения в середине апреля 2023 года высказали топ-менеджеры крупнейших американских банков в ходе конференц-звонков по итогам финансовых результатов 1-го квартала 2023 года:

-

Марк Мэйсон, финансовый директор Citigroup: «Мы ожидаем, что в текущем году, в первом и во втором кварталах, ставки, вероятнее всего, выйдут на плато, а затем ближе к концу года тренд развернется вниз к 450 б.п. или около того. Таким образом, мы можем увидеть еще одно повышение или выход на плато, а потом снижение до примерно 450 б.п.».

-

Майк Сантомассимо, финансовый директор Wells Fargo: «Что ж, я думаю, что, безусловно, ожидания рынка предполагают, что в конце года произойдет снижение. Итак, я думаю, что на данный момент это, безусловно, учитывается в цене. Но я действительно думаю, что вам нужно быть готовыми к тому, что этого не произойдет. И я думаю, вполне возможно, что этого действительно не произойдет».

-

Аластер Бортвик, финансовый директор Bank of America: «Все сводится к тому, что очень трудно предсказать, что ФРС собирается делать через 6 и 9 месяцев… И я даже упомянул во время своего выступления, что ситуация все время колеблется: будет ли одно повышение? Или повышений больше не будет? Или будет два снижения?»

-

Джейми Даймон, генеральный директор JPMorgan Chase: «Существует риск сохранения более высоких ставок в течение более длительного времени… Люди должны быть готовы к возможному повышению ставок в течение более длительного времени».

Подводя итог, можно сказать, что нынешний год должен стать потолком кризиса, после чего американскую экономику ждут несколько лет снижающихся ставок, невысокой инфляции и здорового экономического роста. Все это, несомненно, окажет позитивное влияние на динамику фондового рынка. Тем не менее, существует вполне осязаемый риск ужесточения денежно-кредитной политики ФРС внутри 2023 года и не столь быстрого снижения уровня ставок, как многие сейчас могут ожидать.

СВОДНЫЙ ПРОГНОЗ МАКРОПОКАЗАТЕЛЕЙ США, %

Фондовый рынок

Сейчас фондовые индексы США находятся под давлением из-за высоких процентных ставок, которые делают более привлекательными долговые инструменты с возросшей доходностью и снижают интерес к дивидендным акциям. Также финансовые результаты многих компаний страдают из-за резкого роста издержек и общего замедления американской экономики. Однако мы полагаем, что дно было пройдено в 2022 году, текущий год станет разворотным, а в 2024 году на фоне снижения учетной ставки ФРС и возобновления экономического роста начнется подъем. При этом фондовый рынок начнет отыгрывать будущий позитив заранее, вполне возможно, что во второй половине 2023 года. Отчасти отыгрывание уже началось, так как некоторые бумаги превысили исторические максимумы, а фондовые индексы S&P 500 и NASDAQ к ним приблизились, несмотря на явное замедление реальной экономики. В таких условиях следует отдавать предпочтение еще не до конца восстановившимся секторам и компаниям с хорошими фундаментальными перспективами. Так, в финансовом секторе мы отмечаем ведущие банки Citigroup (NYSE: C) и Bank of America (NYSE: BAC), а также два небольших инвестиционных фонда с повышенной дивидендной доходностью Ares Capital (NASDAQ: ARCC) и Owl Rock Capital (NYSE: ORCC). В секторе товаров первой необходимости стоит обратить внимание на бумаги табачной компании Altria (NYSE: MO) и пищевого производителя Tyson Foods (NYSE: TSN). Также определенный интерес может представлять растущая Crocs (NASDAQ: CROX) из сектора дискреционных товаров. В здравоохранении перспективной является фармацевтическая компания Bristol Myers Squibb (NYSE:BMY), обладающая большим портфелем монетизируемых и разрабатываемых препаратов. Несмотря на повышенные риски недвижимости, мы выделяем небольшую растущую компанию Getty Realty (NYSE: GTY), получающую стабильный доход от сдачи в аренду автозаправок, автомоек и прочих объектов автомобильной инфраструктуры. В секторе услуг связи достойным выбором станут акции телекоммуникационной корпорации Comcast (NASDAQ: CMCSA), а в активно развивающемся секторе информационных технологий мы отдаем предпочтение производителю чипов памяти Micron (NASDAQ: MU) и разработчику сетевого оборудования Cisco (NASDAQ: CSCO). Все вышеописанные компании характеризуются высоким качеством активов, прочными позициями на рынках сбыта и активной акционерной отдачей через дивиденды и байбэки. Мы полагаем, что выбор подобных бумаг позволит как защитить вложения от чрезмерного падения в случае рыночных коррекций, так и поучаствовать в грядущем росте фондового рынка США.

-

Точка зрения

О рациональной науке поведенческой экономике говорит Максим Буев, профессор РЭШ

-

Отрасли

Следим за восстановлением

Согласие на обработку персональных данных