Ритейл: выживают сильнейшие

Текст: Анна Нагорных

Оборот розничной торговли в 2015 году, согласно Росстату, сократился на 10% до 27,6 трлн руб. В рейтинге мировых рынков розничной торговли, составленном A. T. Kearney, Россия потеряла 9 пунктов и опустилась на 21-е место по привлекательности для международных сетей. Среди причин — последствия кризиса, связанного с событиями на Украине, низкие цены на нефть, девальвация, ускорение инфляции, отток капитала и падение покупательной способности. На фоне неутешительных итогов и ухода с рынка небольших торговых операторов для крупнейших сетей 2015 год стал рекордным по скорости роста доли на рынке. По оценке INFOLine, на топ-10 крупнейших сетей пришлось 24,3% рынка против 21,6% годом ранее (график 1). Доля лидера — «Магнита» — выросла на 0,8 п.п. до 7% рынка, а его ближайшего конкурента — X5 Retail Group — на 1 п. п. до 6,2%. В десятку крупнейших продовольственных ретейлеров России попали три зарубежных игрока — «Гиперглобус», которому впечатляющие результаты 2015 года впервые помогли оказаться в лидерах, «Ашан» и Metro Cash & Carry. На этом фоне в 2014—2015 годах российский рынок покинуло 56 преимущественно небольших торговых сетей, что на 50% больше, чем в кризис 2008—2009 годов. Большинство из них принадлежат к категории продуктов питания — 18, или 32% от общего числа. Главная причина — это ценовая конкуренция со стороны сильных федеральных игроков, у которых благодаря эффекту масштаба более низкий уровень закупочных цен у производителей.

Секторальный анализ торговли непродовольственными товарами. Лидеры сегментов

Тренд на консолидацию продаж у крупнейших сетей наблюдается и в других секторах ретейла.

Тренд на консолидацию продаж у крупнейших сетей наблюдается и в других секторах ретейла.

DIY

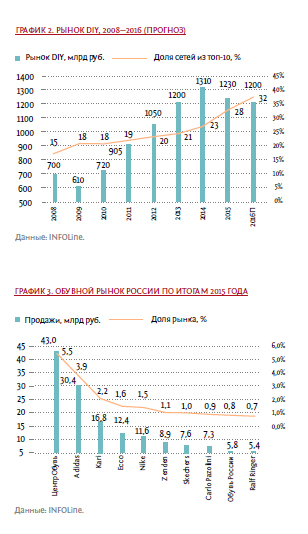

По данным Infol ine, доля 10 крупнейших игроков в секторе продаж товаров для дома и ремонта (DIY) также растет несмотря на общее падение рынка. По результатам 2015 года данный сегмент снизился на 5% до 1,46 трлн руб., что меньше общего падения рынка торговли непроизводственными товарами. При этом доля топ-10 компаний за 2015 год выросла на 4,7 п. п. до 27,5%, а по итогам 2016 года, по прогнозам, достигнет 29,7%. Это также рекордный рост как минимум с 2008 года, следует из данных Infol ine (график 2). Крупнейшие ретейлеры с сильной рыночной позицией и устойчивым финансовым положением — международные Leroy Merlin, OBI, российские «Петрович», «Максидом», «Агава» и «Бауцентр» — продолжают открывать магазины в регионах и инвестировать в онлайн- и мультиканальные продажи. Например, в течение пяти лет Leroy Merlin намерена открыть в России до 140 магазинов. Рост доли рынка остается главным приоритетом и для OBI — в 2016 году компания планирует открыть несколько гипермаркетов в Московской области и регионах.

Обувь

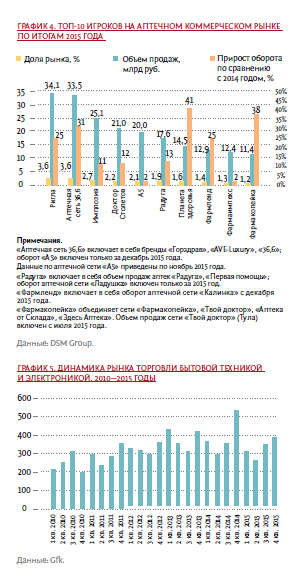

Рынок обуви в России также слабо консолидирован, но в отличие от других секторов крупнейшие сети находятся в трудном финансовом положении (график 3). Наиболее яркий пример кризисного состояния отрасли — крупнейшая в России розничная обувная компания «ЦентрОбувь» (сети «ЦентрОбувь», Centro; производила обувь преимущественно по контрактам в странах Азии) находится в стадии банкротства. В 2015—2016 годах несколько крупных компаний сектора («Обувь России» и сеть Zenden) провели сделки по покупке небольших обувных сетей. Несмотря на падение спроса на обувь, в планах «Обуви России» в 2016 году — загрузить свои мощности, включая купленную фабрику в Новосибирске, полностью.

Аптеки

По итогам 2015 года российский фармацевтический рынок вырос на 8,2% до 1,25 трлн руб., согласно данным аналитического агентства DSM Group, в упаковках за этот же период продажи сократились на 4,4%

до 5,1 млрд шт. Суммарно топ-10 аптечных сетей выросли в 2015 году на 25% к аналогичному периоду 2014 года. Доля топ-10 составила 23%, что на 3% выше показателя 2014 года (график 4).

Основными тенденциями в 2015 году в аптечном секторе стали развитие новых форматов торговли и рекордный объем сделок. Аптечные сети, подстраиваясь под рыночную ситуацию, стараются развиваться в нескольких ценовых сегментах. Практически каждая из сетей топ-20 имеет в своем составе несколько брендов под каждый формат: «Ригла» — «Будь Здоров», «Доктор Столетов» — «Озерки», «36,6» — «Горздрав» и A.V.E, «Радуга» — «Ладушка». Также аптечные сети заняты поиском новых форматов взаимодействия с другими торговыми сетями, в основном с продуктовыми. Например, X5 Retail Group объявила о введении новых условий сотрудничества с арендаторами магазинов «Пятерочка», в рамках которых сеть аптек «Планета здоровья» откроет 150 аптек в универсамах «Пятерочка». На площадях «Пятерочки» также планирует расположиться аптечная сеть «Алоэ». «Дикси» заключил партнерское соглашение с сетью «36,6» о предоставлении приоритетного права размещения на арендуемых площадях. По данным DSM Group, 2015 год был богат на сделки, которые существенно изменили расстановку сил на аптечном рынке. В течение года не прекращалась борьба за лидерство между двумя крупнейшими игроками — сетями «Ригла» и «36,6». По фактическому объему продаж аптечная сеть «Ригла» заняла первое место. Но по итогам 2016 года рейтинг может возглавить сеть «36,6» благодаря сделке слияния с «А5».

Основными тенденциями в 2015 году в аптечном секторе стали развитие новых форматов торговли и рекордный объем сделок. Аптечные сети, подстраиваясь под рыночную ситуацию, стараются развиваться в нескольких ценовых сегментах. Практически каждая из сетей топ-20 имеет в своем составе несколько брендов под каждый формат: «Ригла» — «Будь Здоров», «Доктор Столетов» — «Озерки», «36,6» — «Горздрав» и A.V.E, «Радуга» — «Ладушка». Также аптечные сети заняты поиском новых форматов взаимодействия с другими торговыми сетями, в основном с продуктовыми. Например, X5 Retail Group объявила о введении новых условий сотрудничества с арендаторами магазинов «Пятерочка», в рамках которых сеть аптек «Планета здоровья» откроет 150 аптек в универсамах «Пятерочка». На площадях «Пятерочки» также планирует расположиться аптечная сеть «Алоэ». «Дикси» заключил партнерское соглашение с сетью «36,6» о предоставлении приоритетного права размещения на арендуемых площадях. По данным DSM Group, 2015 год был богат на сделки, которые существенно изменили расстановку сил на аптечном рынке. В течение года не прекращалась борьба за лидерство между двумя крупнейшими игроками — сетями «Ригла» и «36,6». По фактическому объему продаж аптечная сеть «Ригла» заняла первое место. Но по итогам 2016 года рейтинг может возглавить сеть «36,6» благодаря сделке слияния с «А5».

Бытовая техника

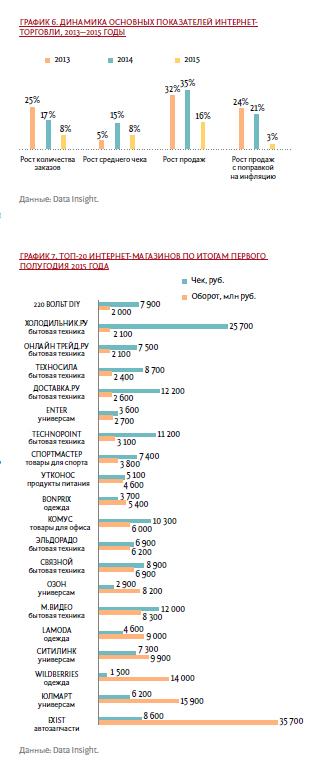

По данным GfK, российский рынок бытовой техники и электроники в 2015 году не достиг уровня 2014 года, сократившись на 14,4%. В 2016 году экспертами прогнозируется рост на 5% в количественном выражении и падение на 6% в натуральном выражении, при этом интернет-продажи будут расти быстрее, являясь основным драйвером сектора (график 5). Лидером по выручке является единственная публичная компания в секторе — «М.Видео», продажи которой за 2015 год сократились на 5,5% до 191,9 млрд руб., а интернет-продажи выросли на 12,5% до 20,4 млрд руб. Особенно сильно падение рынка сказалось на более мелких игроках: в процессе банкротства находится сеть «Белый ветер цифровой», закрылся магазин «Телемакс».

Особенности интернет-торговли

По данным Data Insight, объем российского сегмента рынка интернет-торговли в 2015 году составил 650 млрд руб. (рост на 16% в рублях и падение на 28% в долл. США), его трансграничного сегмента — 160 млрд руб. (рост на 88% в рублях и на 28% в долл. США) (график 6). Это самый медленный рост за пять лет: еще в 2014 году рост с поправкой на инфляцию составлял 21%. При этом количество посылок из-за рубежа увеличилось почти в два раза — до 135 млн с 77 млн в 2014 году.

По данным АКИТ, доля интернет-торговли в общем объеме российского ретейла в 2015 году составила 4%. Для сравнения — в Великобритании и Германии на интернет-торговлю приходится по 12% в объеме ретейла. Также по данным АКИТ, около 68%

российских домохозяйств имеют доступ в интернет, в США этот показатель составляет 90%. Сумма чека в среднем интернет-магазине выросла за год на 8% до 4 050 руб., общее количество заказов — также на 8% до 160 млн. Спрос переместился, по данным Data Insight, с электроники и бытовой техники к менее дорогим одежде и товарам массового спроса. Доля дорогих товаров премиальных брендов и моделей снизилась, лучше всего продавались спортивные, детские и зоотовары. Крупнейшие онлайн-магазины растут быстрее рынка. По данным Ozon, продажи компании выросли в 2015 году на 30%, но только 20% роста объясняется увеличением числа покупок, а 10% — ростом среднего чека с учетом инфляции. Обогнать рынок по темпам роста Ozon удалось за счет расширения ассортимента на 1 млн товаров (график 7). Рынок онлайн-торговли растет за счет смещения покупательского спроса из офлайна в онлайн, эта тенденция четко прослеживается последние несколько лет. В связи с этим, несмотря на кризис, многие интернет-магазины оптимистично настроены и на 2016 год. Российский рынок интернет-торговли находится на промежуточном этапе — кризис внес коррективы в развитие многих операторов. Ряд компаний интернет-торговли прекратили существование, например Klingel, Vasko, Stilagos, «Сотмаркет» и «Ютинет». Экспертами ожидается продолжение банкротств и ликвидаций, а также слияний и поглощений.

Рынку интернет-торговли в России присущи следующие отличительные черты:

- отрицательная операционная рентабельность большинства компаний, в том числе из топ-20;

- большинство игроков представлены на рынках Москвы и Санкт-Петербурга, в последующие годы ожидается активная экспансия в регионы;

- активный выход на российский рынок зарубежных операторов, в том числе из Китая;

- на текущий момент большинство интернет-магазинов держатся не на операционной прибыли, а на постоянном притоке инвестиций.

Ряд крупнейших офлайновых сетей активно развивают собственные интернет-магазины. Лидер российской розницы «Магнит» в 2015 году начал тесты онлайн-продаж с доставкой на дом вКраснодаре.

Ранее онлайн-продажи начала сеть гипермаркетов «О’кей» — сначала в пределах Московского региона, а затем и в Санкт-Петербурге. Интернет-проекты других крупных ретейлеров — «Ашана» и Metro — сосредоточены больше на непродовольственном ассортименте. X5 Retail Group запускает интернет-магазин на базе «Перекрестка».

M&A

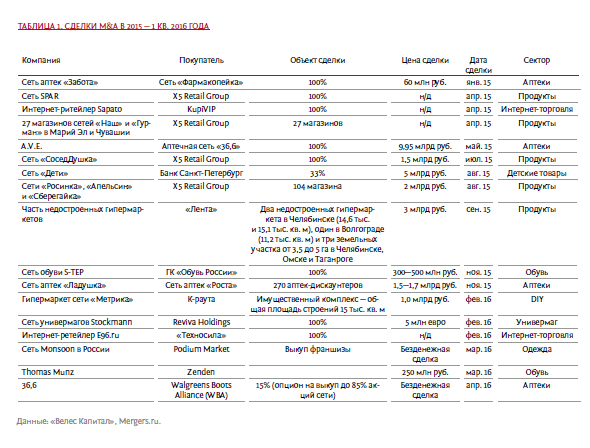

2015 год был богат на сделки M&A. Среди лидеров — продуктовый ретейл и аптечные сети (табл. 1). Крупнейшей сделкой в ретейле и в российской фарминдустрии стала покупка сетью «36,6» активов A5 Group (сделка одобрена ФАС в июне 2016 года). Новый игрок может объединить 2 тысячи точек, главным образом в Москве и Московской области. «36,6» проявляла активность на рынке M&A практически весь 2015 год, некоторые покупки мелких сетей не попали в публичное поле. Среди таких приобретений — сети «Желаем здоровья», GrossPharma, «Аптеки Подмосковья» и «Витрум» (совокупно в 2014 году эти сети объединяли 168 точек). Летом 2015 года «36,6» объявила о завершении объединения группы компаний с аптечной сетью A.v.e. В апреле 2016 года и сама «36,6» стала объектом сделки. Крупнейший в мире аптечный ретейлер Walgreens Boots Alliance (WBA) стал владельцем 15% акций сети. Эту долю он получил в обмен на своего российского дистрибьютора — компанию Alliance Healthcare Russia. В будущем WBA может довести до контрольного свой пакет в «36,6», которая станет крупнейшим в России аптечным ретейлером после слияния с «А5». Внимание аптечных сетей часто сосредоточено на регионах. В декабре 2015 года была закрыта сделка по покупке фармацевтической группой «Роста» нижегородского дискаунтера «Ладушка». В результате сделки количество точек сети составило 1 146 аптек. Среди продуктовых ретейлеров лидером по поглощению региональных сетей стала X5 Retail Group. Эксперты уверены, что в ближайшие месяцы закроются или станут объектами сделок много мелких игроков, проигравших конкуренцию крупным сетям. В России сейчас насчитывается около 450 некрупных сетей, из которых как минимум 100 находятся в сложном финансовом положении и закроются в ближайший год.

IPO/SPO

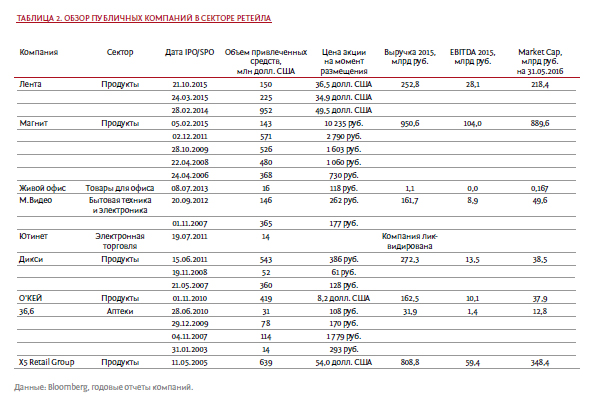

В 2015 году только «Лента» и «Магнит» привлекали средства на публичном рынке (табл. 2).

Венчурный капитал в сфере ретейла, обзор новых технологий и стартапов

Мировой ретейл наравне с перевозками и банковскими услугами является быстро меняющейся отраслью, активно использующей новые технологии. Сегодня технологии торговли призваны решать такие задачи, как сбор обратной связи от покупателя, используя соцсети, геолокацию и big data, и оптимизация управления и логистики.

Работа с большими данными приводит к диджитализации крупнейших сетей. Примечателен опыт Walmart. Это огромная компания с годовой выручкой почти 500 млрд долл. США, более 11 тыс. магазинов, 245 млн покупателей в неделю. Для обработки огромного объема данных Walmart использует собственную систему Data Café, доступ к которой имеет почти тысяча аналитиков. Система анализирует примерно 24 000 запросов в час, что помогает получать обратную связь на ценовую политику, и представляет собой меняющуюся в режиме реального времени маркетинговую тактику большой компании. Еще одним трендом, который активно используют передовые ретейлеры, является SoLoMo (social, local, mobile) — объединение геолокации, смартфона и соцсетей. Мировые одежные ретейлеры начали использовать RFID-метку, встроенную в ценник, позволяющую при примерке превращать зеркало в сенсорный экран с видеорядом, подталкивающим к покупке примеряемой одежды и сопутствующих аксессуаров.

Российский опыт

IKEA Centres Russia заявила о запуске MЕГА Accelerator, который призван искать технологии и решения в сфере ретейла, в том числе для торговых центров «Мега». Проект собирается привлекать разработчиков, программистов, экспертов бизнеса, специалистов розничной торговли, маркетологов и дизайнеров. Несмотря на сокращение венчурного рынка в России, в течение 2015 года наблюдалось несколько сделок в ретейле, включая как выходы фондов и продажу бизнеса, так и привлечение новых инвестиций. Из-за негативной динамики отрасли, возникшей еще летом 2014 года, многие инвестфонды не стали развивать портфельные компании, а выставили активы на продажу. Это обрушило цены на активы, поэтому сделок на рынке было немного, а несколько успешных выходов стало исключением, как, например, продажа Ozon.ru обувного магазина Sapato интернет-холдингу KupiVIP. На рынке было зафиксировано несколько сделок с привлечением инвестиций от фондов. В 2015 году интернет-магазину одежды Lamoda удалось привлечь для дальнейшего развития 300 млн евро от существующих инвесторов — шведского фонда Kinnevik и немецкого акселератора стартапов Rocket Internet. Фонд Maxfield Capital инвестировал в сервис для офлайн-ретейла Mercaux, а Фонд Бортника вложился в сервис для ретейла Beaconka компании Complex Systems. VentureClub инвестировал в технологию для фэшн-ретейла Shople.

Российско-американский поставщик внутримагазинной аналитики RetailNext привлек 125 млн долл. США в ходе очередного раунда. Инвесторами выступили фонды August Capital, StarVest Partners, Nokia Growth Partners, Commerce Ventures, American Express, Pereg Ventures, Qualcomm Ventures, Siguler Guff & Company и Activant Capital Group. RetailNext дает ретейлерам конкретную информацию о том, что покупатели делают в их магазинах и как они реагируют на решения, принимаемые этими ретейлерами. RetailNext является растущим всемирным брендом, работающим в более чем 25 странах, в том числе с 2007 года в России. В начале 2016 года прошла первая сделка с участием китайского венчурного капитала: фонд Shunwei Capital проинвестировал торговую онлайн-площадку ToBox на сумму 50 млн долл. США, которая открылась в России в декабре 2015 года. Площадка аккумулирует предложения по продаже разных товаров, размещенные в социальных сетях, российских шоу-румах и магазинах авторских товаров.

Офлайновые сети развивают собственные интернет-продажи: кто-то своими ресурсами, кто-то путем приобретения готовых решений на рынке. Например, для развития онлайн-продаж «Техносила» купила интернет-ретейлера E96.ru.

Выводы и прогнозы

В 2016 году крупнейшие ретейлеры продолжат агрессивно наращивать количество торговых точек как за счет органического роста, так и за счет новых приобретений. Из-за кризиса в непродовольственной рознице, где ретейлеры вынуждены оптимизировать площади, продуктовые сети получают возможность расти даже на насыщенных рынках крупнейших городов. Текущий год станет годом активного освоения новых регионов. Например, «Пятерочка» (X5 Retail Group) планирует выход в Калмыкию, Астрахань, Омск, Томск и Кемерово. Сеть «Дикси», объявившая о повышении эффективности как о первоочередной задаче, также намерена «делать акцент на глубоком освоении регионов». Компания откроет дополнительные магазины в тех федеральных округах, где сеть уже представлена.

-

Почему инвесторы не идут на рынок прямых инвестиций

-

Финансы

Как извлечь выгоду из информации о торгах?

Согласие на обработку персональных данных