Денежный рынок : на границе с дефицитом ликвидности

войдите в личный кабинет

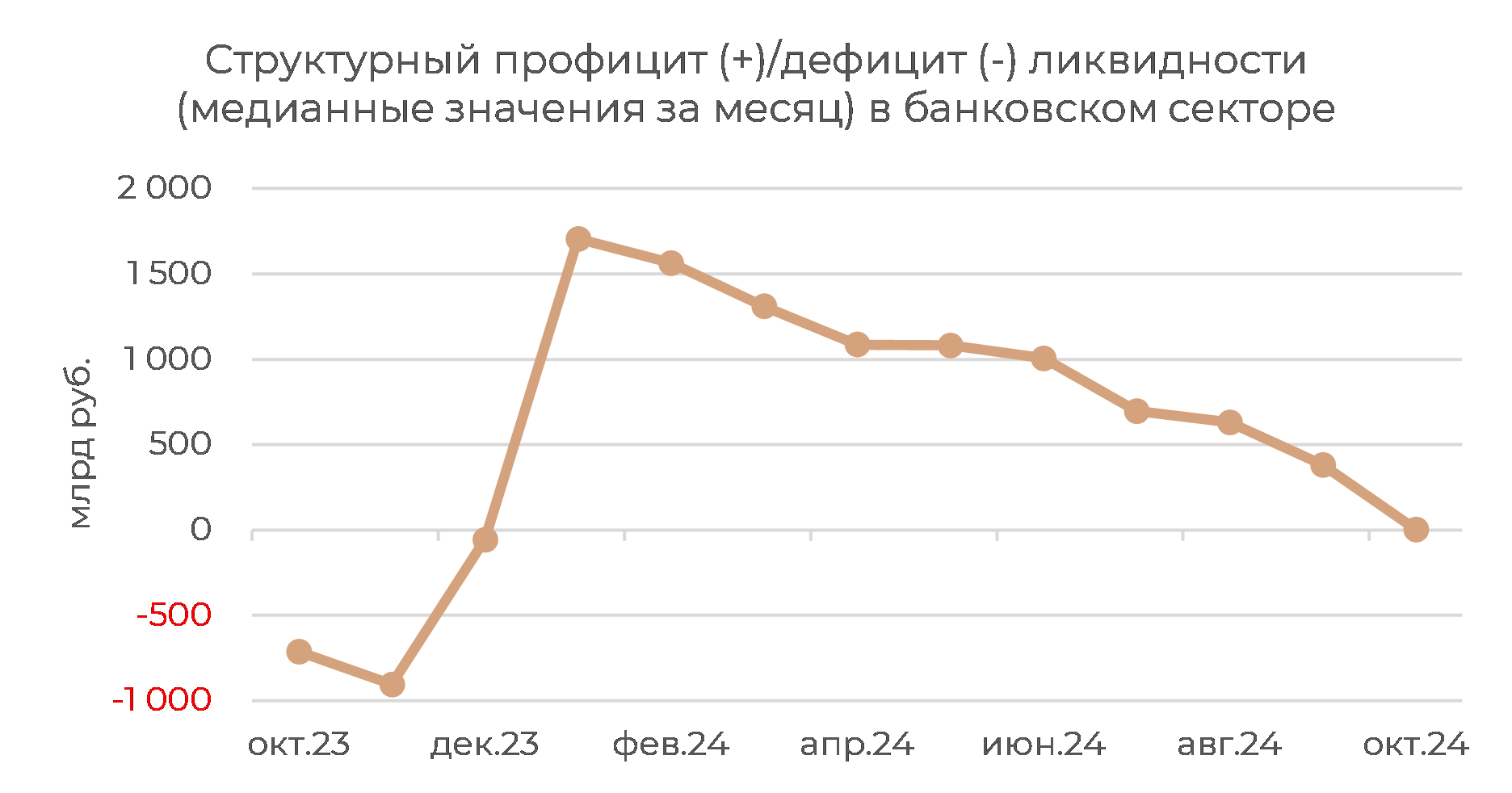

На границе с дефицитом ликвидности. После многомесячного сокращения структурный профицит ликвидности в банковском секторе с началом октября сменился дефицитом. В частности, дефицит образовался после уплаты сентябрьских налоговых платежей. Так, если на 30 сентября профицит составлял 0,4 трлн руб., то в первые дни октября был зафиксирован дефицит в размере 0,1-0,3 трлн руб. К началу текущей недели профицит восстановился, однако пока находился на незначительном уровне — чуть более 0,1 трлн руб.

Источник: ЦБ РФ; оценка: Велес Капитал

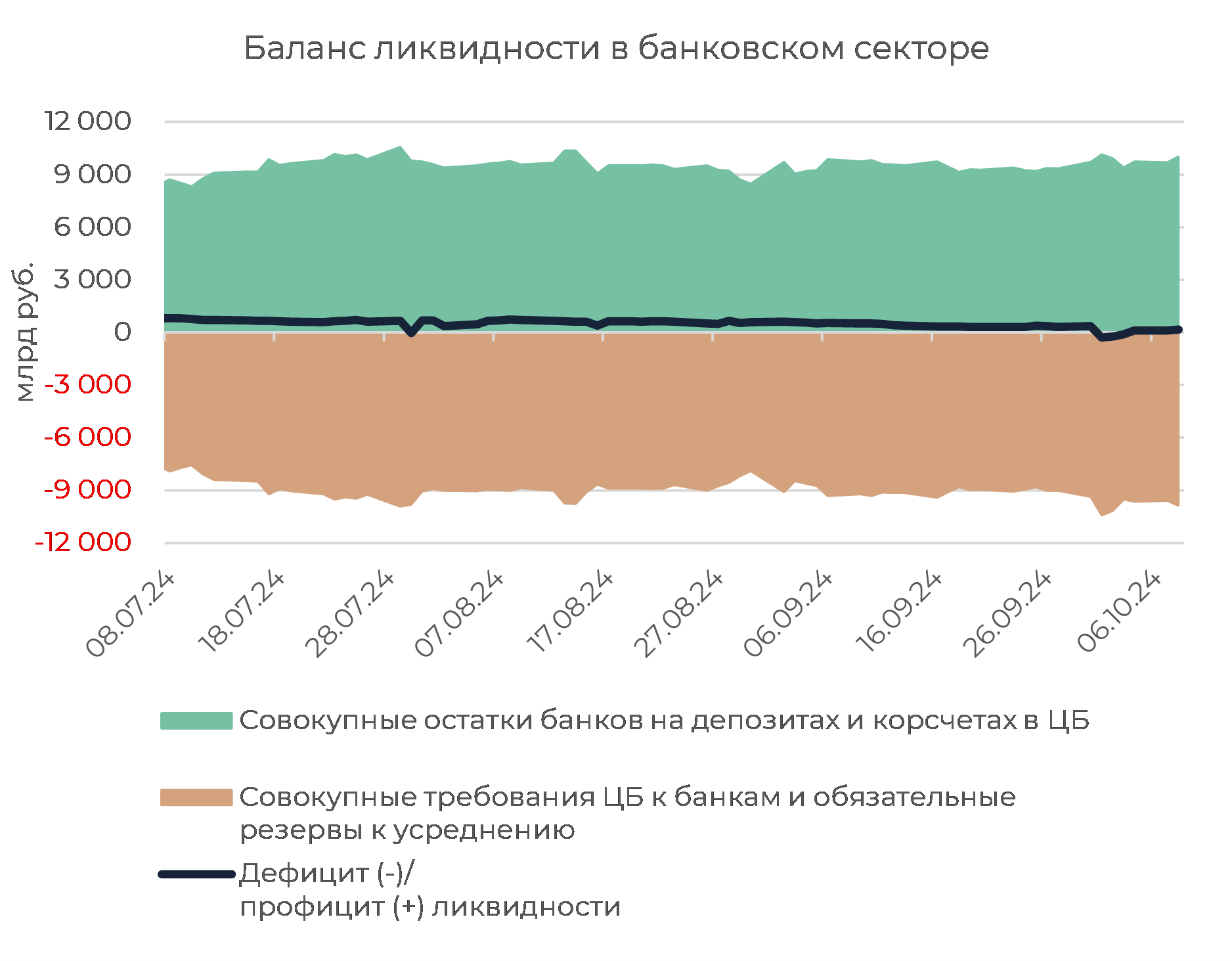

Бюджет забрал, бюджет возвращает. Отметим, что в последний день сентября, когда перечислялись налоги, банки более чем на 1 трлн руб. увеличили свою задолженность перед ЦБ (преимущественно по обеспеченным кредитам, но также по операциям РЕПО постоянного действия). Одновременно кредитные организации пополнили депозиты и корсчета в ЦБ, однако лишь на 0,4 трлн руб. Оставшуюся часть привлеченной ликвидности забрал бюджет в виде налогов. Так, даже с учетом дополнительно привлеченных средств от Федерального казначейства на 1,5 трлн руб., чистый отток по бюджетному каналу в день налогов составил 0,7 трлн руб. (то есть фактический объем налогов составил около 2,2 трлн руб.). Далее, в первую неделю октября банки уже успели сократить свою задолженность перед ЦБ на 0,8 трлн руб. — наполовину за счет средств со счетов и депозитов в ЦБ, наполовину за счет возвращения ликвидности из бюджета. Так, за первые четыре рабочих дня октября бюджет вернул 0,4 трлн руб.

Источник: ЦБ РФ; оценка: Велес Капитал

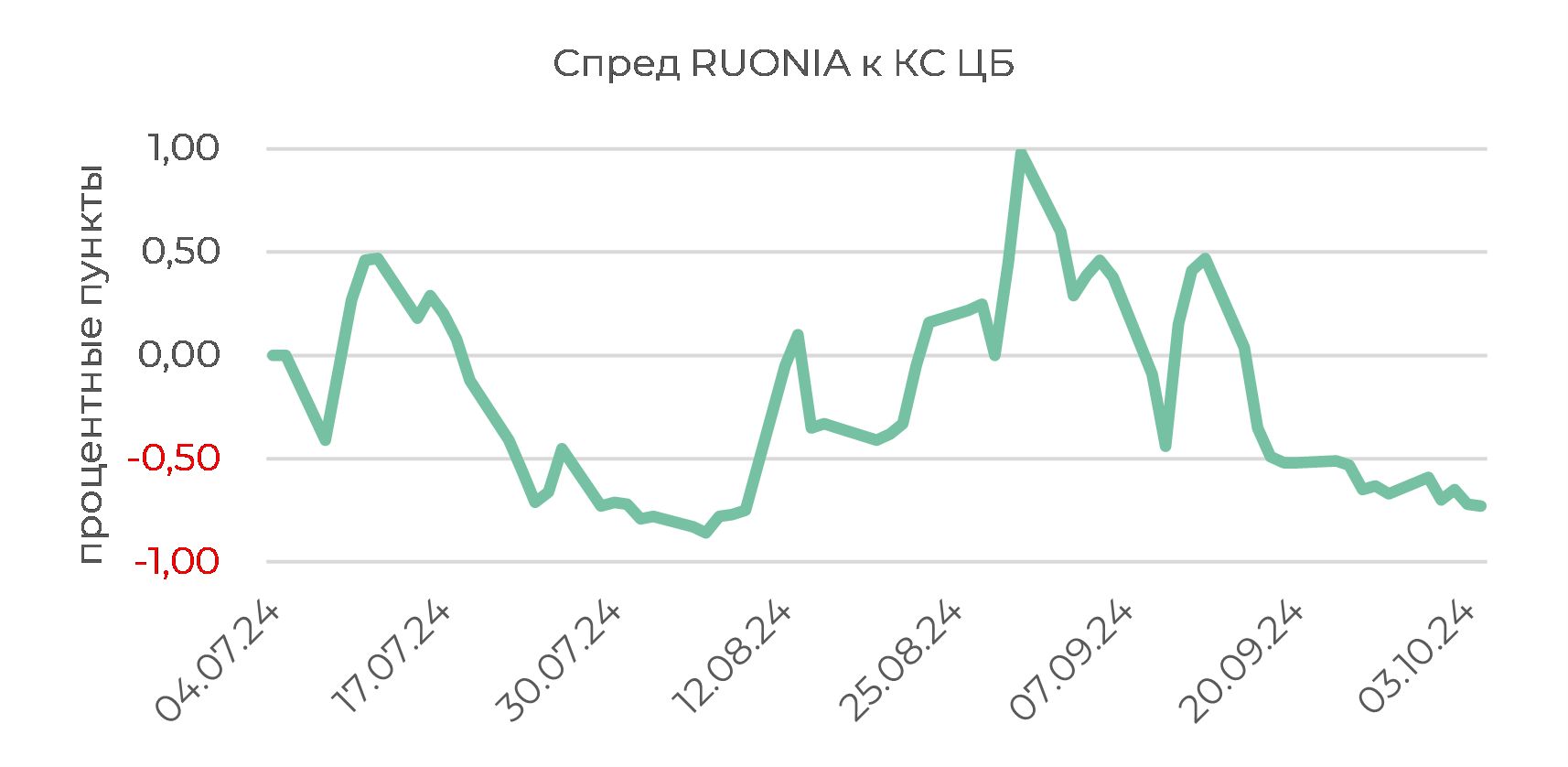

Ставки МБК не заметили дефицита. Основное влияние на ставки МБК в последнее время оказывает не столько ликвидная позиция банковского сектора по операциям с ЦБ, сколько период усреднения обязательных резервов. В первой половине сентября банки активно пополняли остатки на корсчетах, и к концу текущего периода усреднения (8 октября) основная часть участников рынка, вероятно, уже выполнила необходимые требования по поддержанию резервов. В результате, несмотря на дефицит ликвидности в начале октября, отрицательный спред Ruonia к КС ЦБ расширялся в эти дни до максимального с начала августа значения в -0,7 пп.

Источник: ЦБ РФ; оценка: Велес Капитал

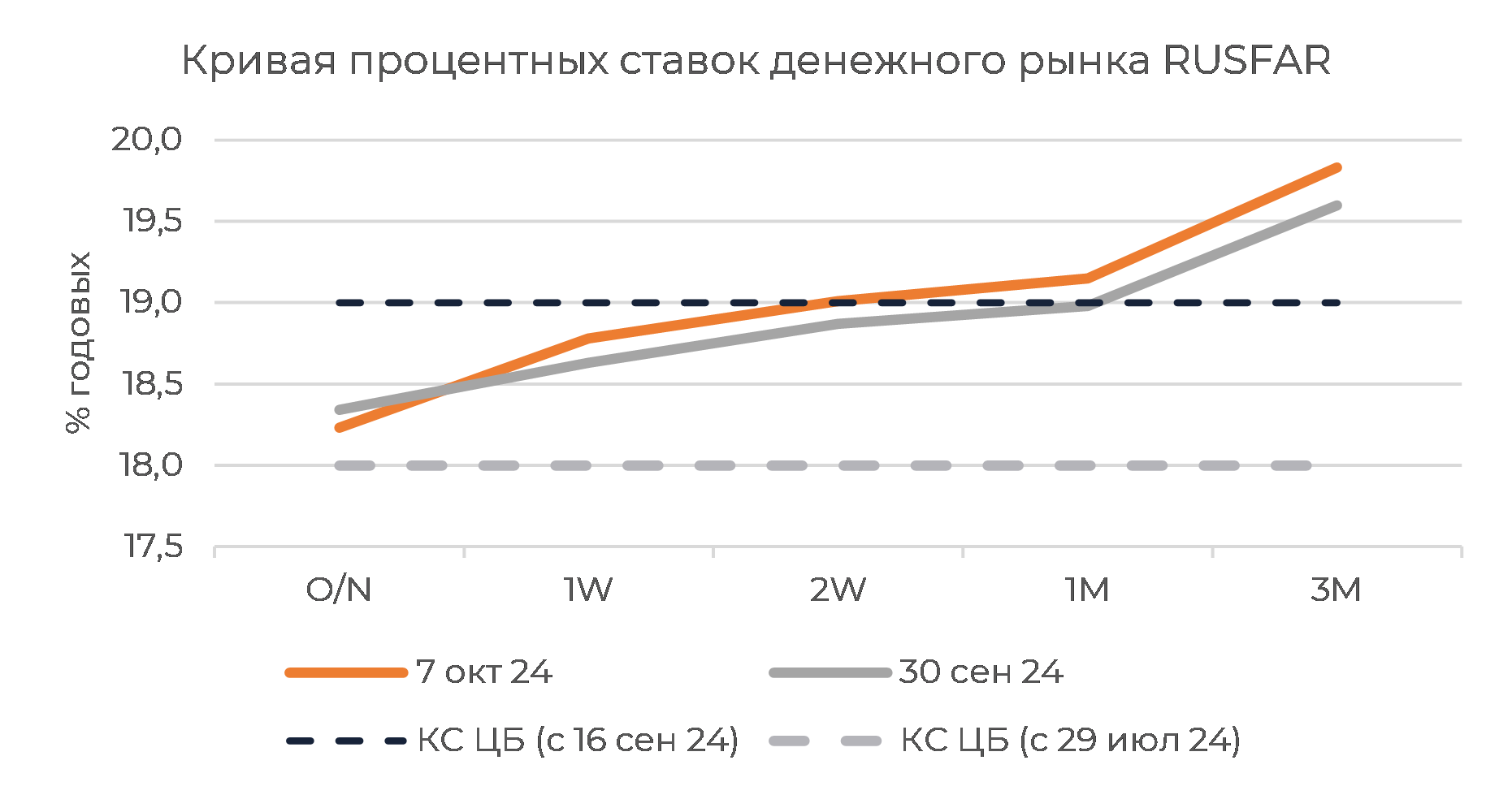

В ставках денежного рынка Rusfar наблюдается аналогичная ситуация. Короткие ставки почти не изменились за первую неделю октября и остаются комфортно ниже ключевой ставки ЦБ.

Источник: Мосбиржа, ЦБ РФ; оценка: Велес Капитал

За две недели до заседания ЦБ можно ожидать усиления спроса на ликвидность. Очередной период усреднения обязательных резервов банков в ЦБ продлится с 9 октября по 12 ноября. Соответственно в этот промежуток попадает заседание Банка России от 25 октября. Вероятно, основная часть участников рынка будет ожидать дальнейшего повышения ключевой ставки 25 октября. Поэтому в период с начала периода усреднения и до заседания банки будут активно пополнять корсчета, чтобы с опережением выполнить требования по усреднению резервов и не привлекать подорожавшую ликвидность уже после заседания ЦБ и повышения КС. Такая ситуация спровоцирует на денежном рынке рост ставок, начало которого вероятно можно будет уже ожидать в конце текущей недели (в первый день нового периода усреднения).

Копирование аналитических материалов на онлайн-ресурсах разрешено только с указанием активной ссылки на источник сайт ООО «ИК ВЕЛЕС Капитал»

Другие статьи

-

8 октября 2024Акции Мосбиржи сохраняют привлекательность благодаря интересу к финрынкам

Акции Мосбиржи пытаются развить восстановление от достигнутого в начале осени минимума с февраля текущего года и удерживаются выше психологически важной отметки 200 руб при нейтрализации сигналов дневного и недельного графиков. Среднесрочно нисходящий тренд по бумагам, судя по попыткам гистограммы и линий MACD выйти на положительную территорию, ослабевает.

-

7 октября 2024В РФ и США будут ждать сигналов по инфляции

В начале торгового дня российский фондовый рынок может приостановить рост из-за сдержанной коррекции цен на нефть и металлы, но в целом на данный момент удерживает важные поддержки для развития восходящего движения позже на неделе. В понедельник последний день с дивидендами за 6 месяцев текущего года можно будет купить акции Татнефти (доходность 5,8%), а по ходу недели реестры по выплатам также закроются по Селигдару, Новатэку, НоваБев Групп и Газпром нефти.